برای موفقیت در ترید در سبک پرایس اکشن نیاز به شناخت الگوهای مختلف قیمتی CAPS و SWAP دارید تا جهت حرکت بازار را به خوبی ارزیابی کنید.

اهمیت الگوهای قیمتی CAPS و SWAP در سبک پرایس اکشن

شناخت الگوهای قیمتی در بازار مالی ارزهای دیجیتال به شما در جهت پیش بینی درست قیمت کمک شایانی می کند. پرایس اکشن بدلیل اینکه از اندیکاتورها استفاده نمیکند یکی از محبوب ترین سبک ها در بازارهای مالی است. برای اینکه در این نوع معاملات موفقیت های خوبی بدست بیاورید نیازمند به شناخت الگوها هستید. الگوهای CAP و سوآپ در پرایس اکشن RTM دو الگو بازگشتی در بازار ارزهای دیجیتال است. که در ادامه به بررسی کامل آن می پردازیم.

مفهوم الگوی SWAP

در CAPS و SWAP ابتدا شما باید مفاهیم این دو الگوی قیمتی را بخوبی درک کنید. SWAP مفهومی است که به تریدر می گوید، در صورت عدم توجه قیمت به وجود یک زون قدرتمند عرضه/تقاضا در نمودار و شکست آن، نقش آن زون را باید بررسی کنید. یعنی اگر تا قبل از شکست، زون که تشخیص داده بودید عرضه بود. باید پوزیشن sell می گرفتید اما با شکست این زون، زون عرضه به زون تقاضا تبدیل می شود و باید پوزیشن Buy بگیرید.

به عبارتی وقتی عرضه یا تقاضا شکسته می شوند ( سطوح سوآپ )در مناطق عرضه و تقاضا اگر ذهنیت خرید حاکم نباشد قطعا ذهنیت فروش است و بالعکس (یعنی جایگزینی اردرها به جای یکدیگر). وقتی که یک سطح در حین حرکات قوی بارها امتحان میشود عرضه یا تقاضا سرانجام شکسته میشود. این را میتوان اینگونه در نظر گرفت که سفارشات باقی مانده به محض جذب ، آن سطح را خالی از سفارش میکند و یا اینکه انبوه سفارشات در جهت عکس آن سطح را میشکند.

سفارشات حتی میتوانند به صورت دستی توسط معامله گر حذف شوند. سطوح Swap را به صورت سطوح مبادله ای ترجمه کرده اند. در حقیقت این همان بحث Change Of Polarity است که در مبحث کلاسیک مطرح شد. در این سطوح در صورت شکست سطح عرضه، سفارشات خرید به جای سفارشات فروش و درصورت شکست سطح تقاضا، سفارشات فروش به جای سفارشات خرید قرار میگیرد.

معرفی الگوی CAPS

به اختصار به این الگو CAPS میگویند (واژه کامل آن Caps On Price است).CAPS نواحی هستند که در آن قیمت یک تغییر جهت بزرگ می دهد اما سوال بزرگ این است که این الگوها چگونه تغییر جهت می دهد؟

زمانی که قیمت یک رالی با مومنتوم زیاد به همراه یک پل حرکتی به سمت بالا میسازد، به علت سیو سود موسسات مالی قیمت مقداری به پایین باز میگردد و در خیلی از مواقع تشکیل یک Flag میدهد. در خیلی از موارد این Flag یک دام است برای معاملهگران خرد که آنها در دام خرید افتاده و سپس بانک ها و موسسات مالی استاپ آنها را جمع آوری و نقدینگی لازم برای گذاشتن سفارشات فروش را ایجاد کنند و سپس قیمت ریزش کند.

CAPS و SWAP: نشانههایی جهت واکنش در محل CAPS

حرکت یا باید خیلی فشرده برگشته باشد یا باید Base پل حرکتی را Engulf کند.

نکته : برای ورود به معامله میتوان از تایید استفاده کرد (همانند شکست خط روند).

- همه RBR ها و همه DBD ها برای ما حائز اهمیت نیستند و قیمت به همه آنها واکنش نمیدهد و ما هم قرار نیست همه آنها رو مبنا معامله قرار دهیم.

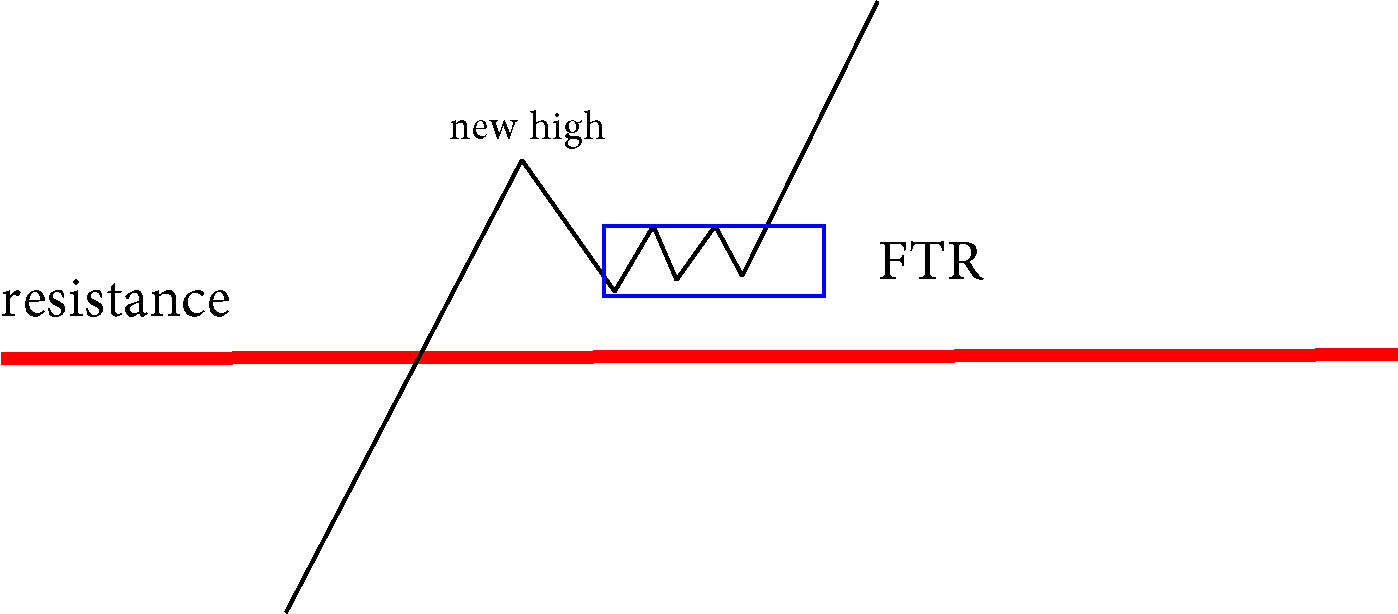

- این RBR ها و DBD ها زمانی برای ما حائز اهمیت هستند که یک بیس حاصل از شکست یک سطح باشند. این شکست باید به صورت یک حرکت و اصلاح و حرکت در جهت شکست باشد.

حرکت اول باید به صورتی باشد که منجر به تشکیل High یا Low جدید (سقف یا کف جدید) بشود، یعنی اگر سطح مورد نظر یک مقاومت باشد باید منجر به ایجاد یک سقف جدید بشود. و زمانی که سطح ما حمایت است باید منجر به ایجاد یک کف جدید بشود. زمانی که این اتفاق میافتد گروهی از بانکها و موسسات مالی سیو سود کرده و این موجب اصلاح موجی که عامل شکست است میشود و مجددا در جهت شکست پیش میرود.

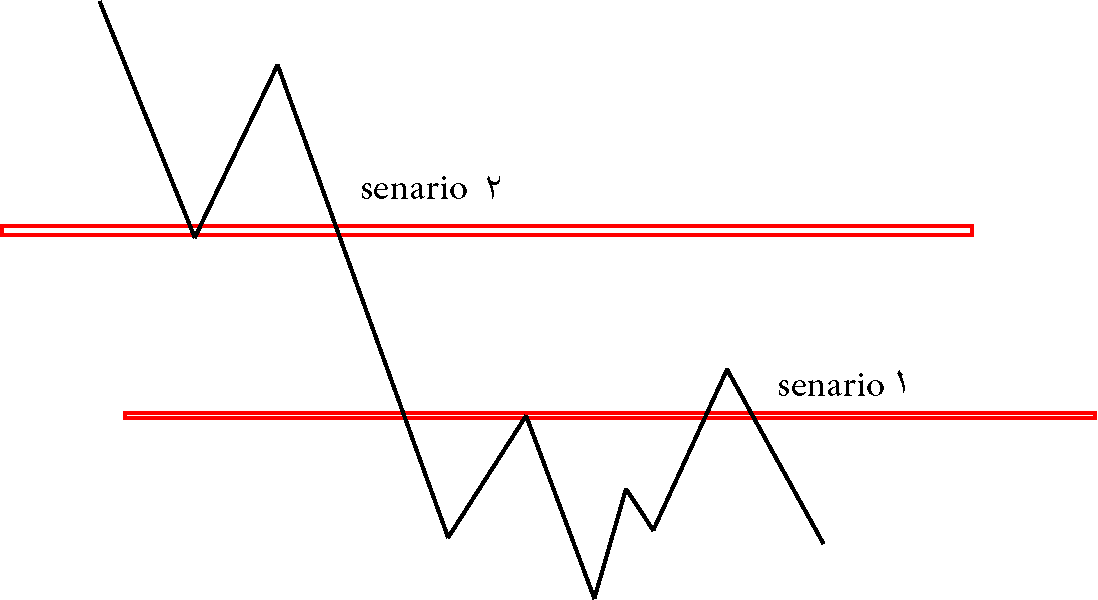

CAPS و SWAP: سناریوهای پس از شکست

- قیمت به زیر سطح بازگشته و به حرکت خود ادامه میدهد. این وضعیت Fake Out نام دارد و قیمت در جهت شکست پیش نمیرود.

- قیمت ناتوان است از بازگشت و به حرکت در جهت شکست ادامه میدهد که به آن Failure To Return یا به اختصار به آن FTR میگویند.

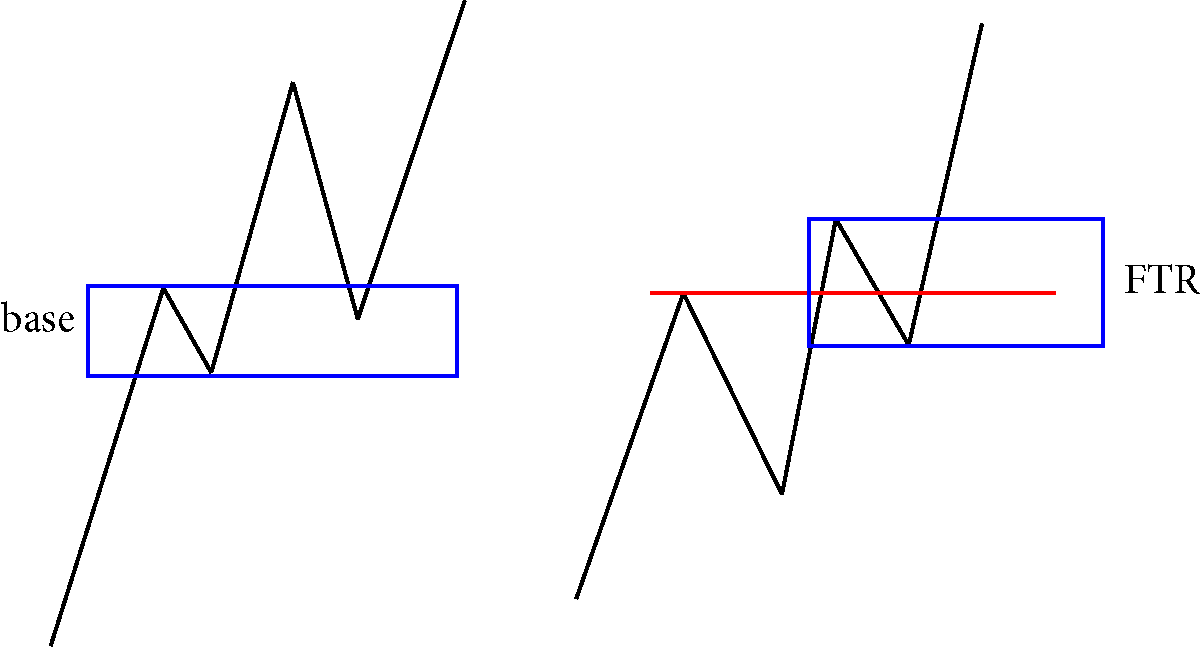

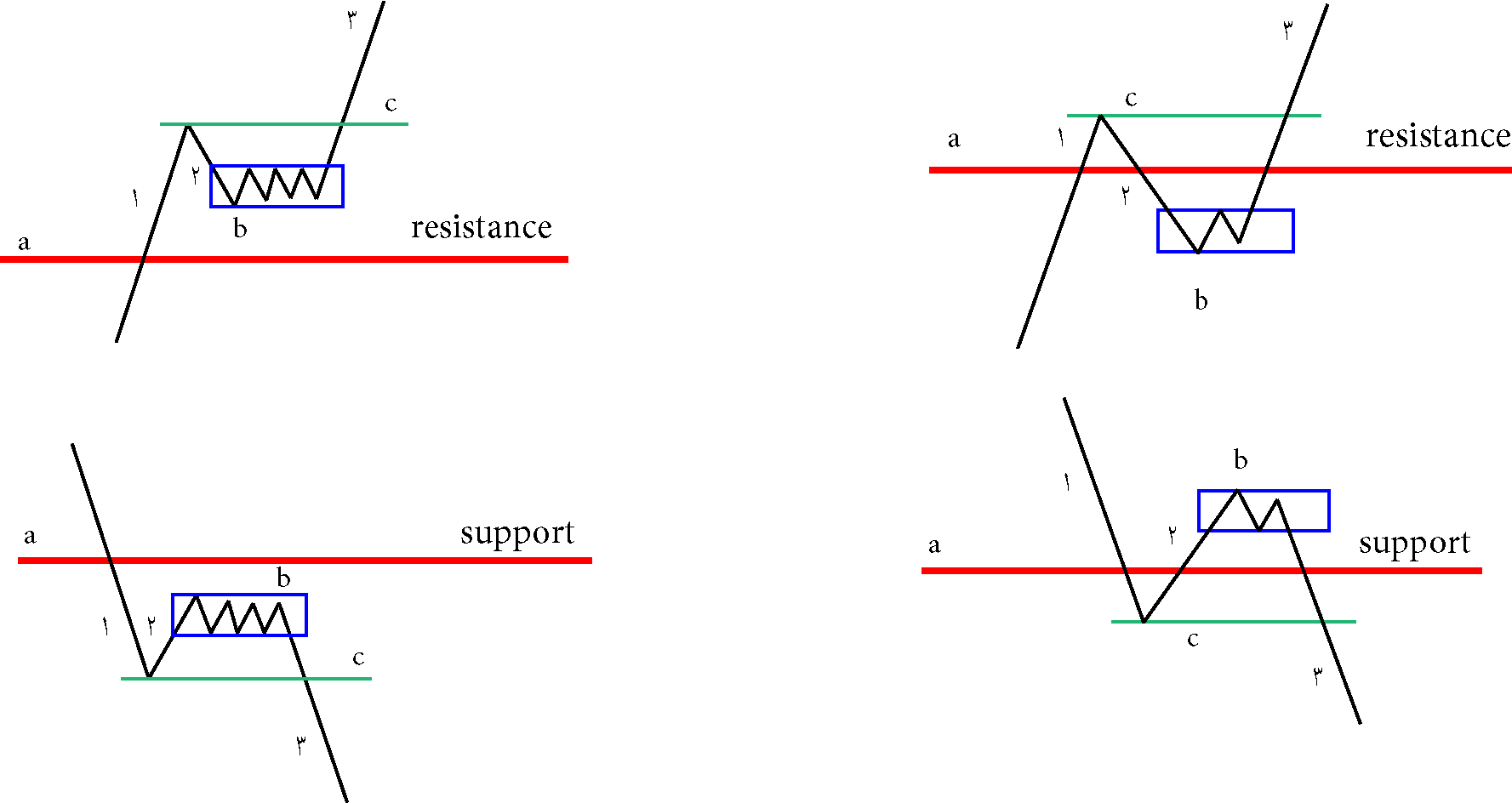

انواع ساختار FTR

در این تصاویر انواع حالتهای یک FTR را میتوانید مشاهده کنید. در نگاه اول شاید متفاوت به نظر بیایند ولی در اصل همه آنها یک مفهوم را بیان میکنند.

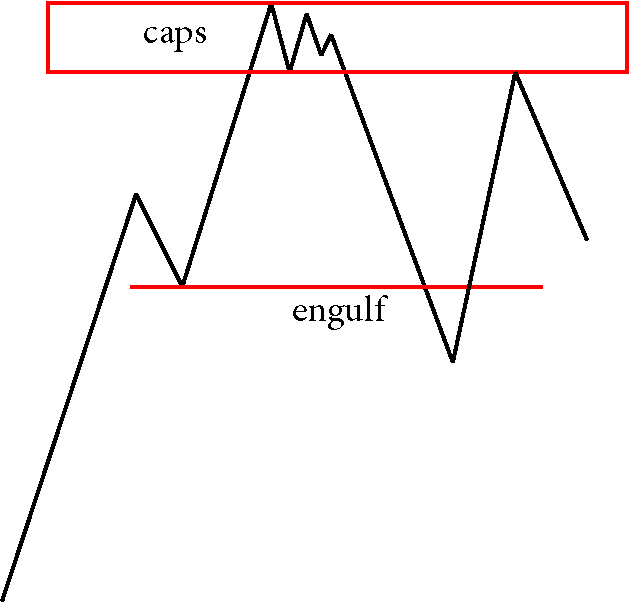

توضیحات تصویر بالا در خصوص CAPS

- خط a حمایت یا مقاومت ما است که به صورت support و resistance نام گذاری می شود.

- موج 1، موجی است که سطح حمایتی/مقاومتی را میشکند و تشکیل یک سقف جدید یا کف جدید میدهد.

- موج2، به دلیل سیو سود بانکها و موسسات مالی اتفاق میافتد و بخشی از موج 1 را اصلاح میکند.

- موج 3، از سقف یا کف جدید فراتر میرود و حرکت را در جهت شکست ادامه میدهد.

- لیبل b حداکثر مقدار اصلاح را نشان میدهد.

- برای تشخیص ناحیه FTR فعلا از ناحیه b تا c را در نظر میگیریم (در مورد محدوده آبی رنگ بعدا توضیح خواهیم داد).

- برای این که الگوی FTR تایید شود باید حتما موج 3 از محدوه c عبور کند (قیمت در جهت شکست پیش برود).

نکته: حتی نفوذ هم برای تشکیل یک سقف یا کف جدید هم برای ما ملاک است. منظور از نفوذ این است که نیاز نیست که کندل بالای مقاومت یا پایین حمایت بسته شود. ( یک سایه هم بزند کفایت می کند).

تفاوت Base و FTR

تفاوت الگوی Base با FTR این است که Base فقط یک حرکت و بعد تصمیم گیری و بعد حرکت (برای مثال یک RBR یا DBD عادی) است در حالی که FTR زمانی به وجود میآید که یک سطح حمایتی/مقاومتی شکسته شود (نفوذ) و سپس یک اصلاح و سپس حرکت در جهت شکست ادامه پیدا کند.