روند صعودی و نزولی مارکت

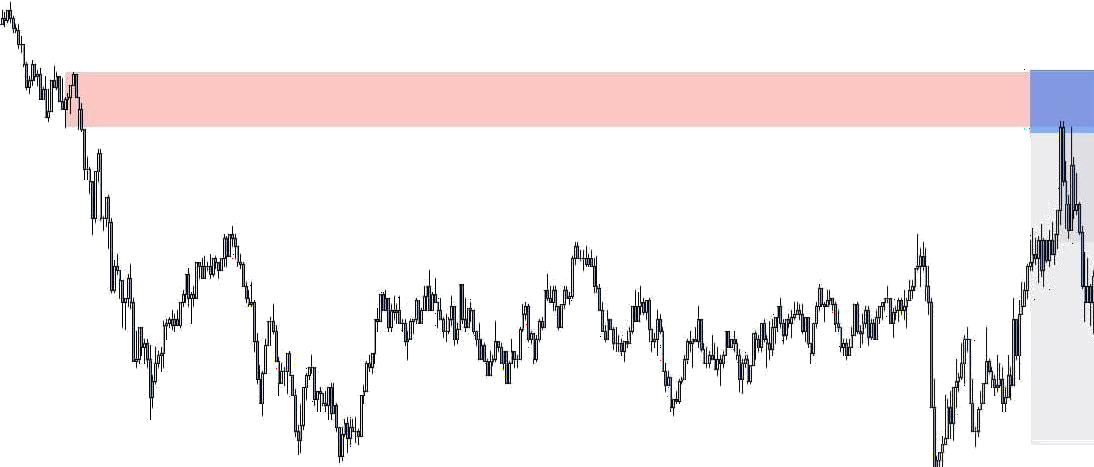

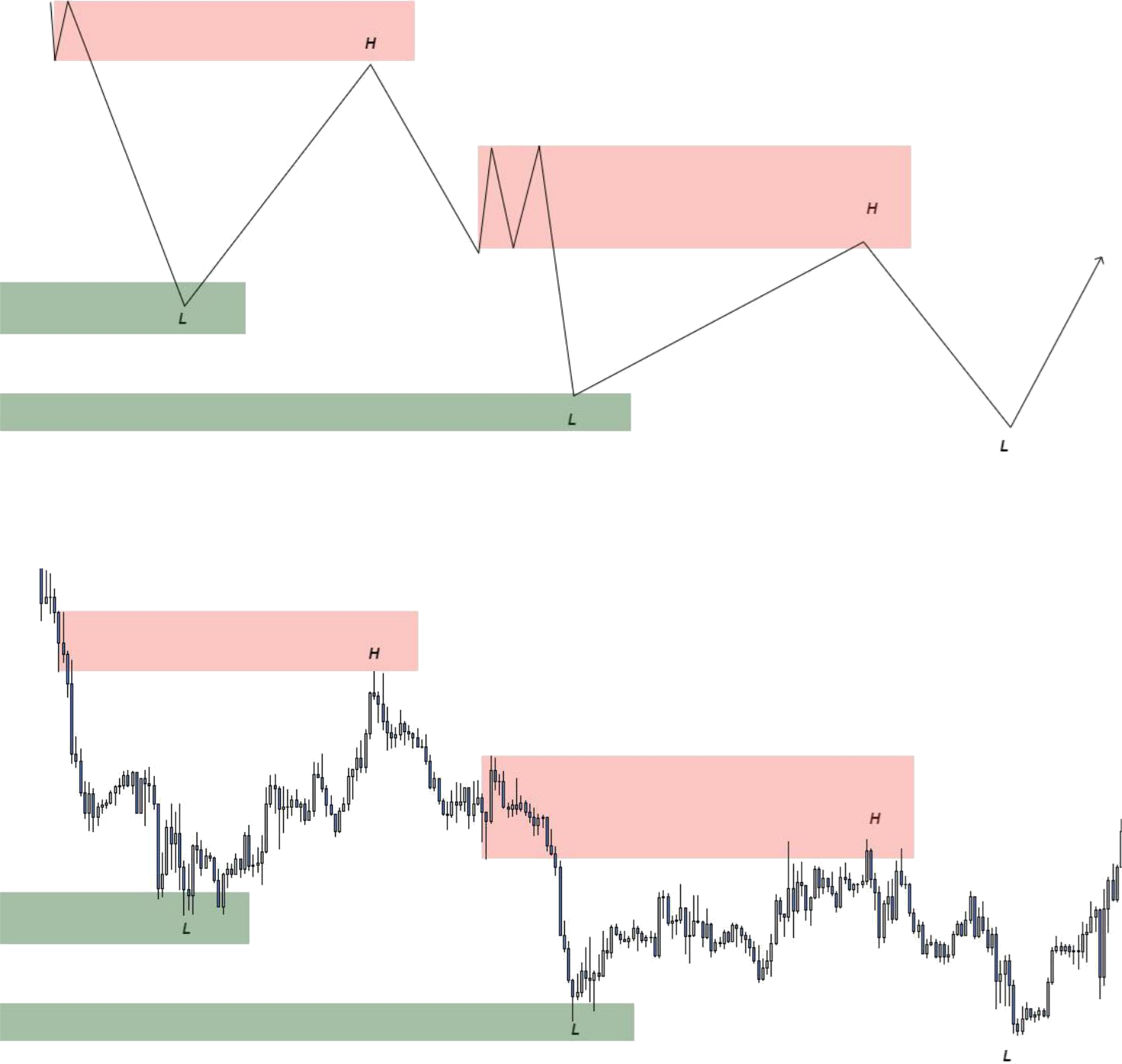

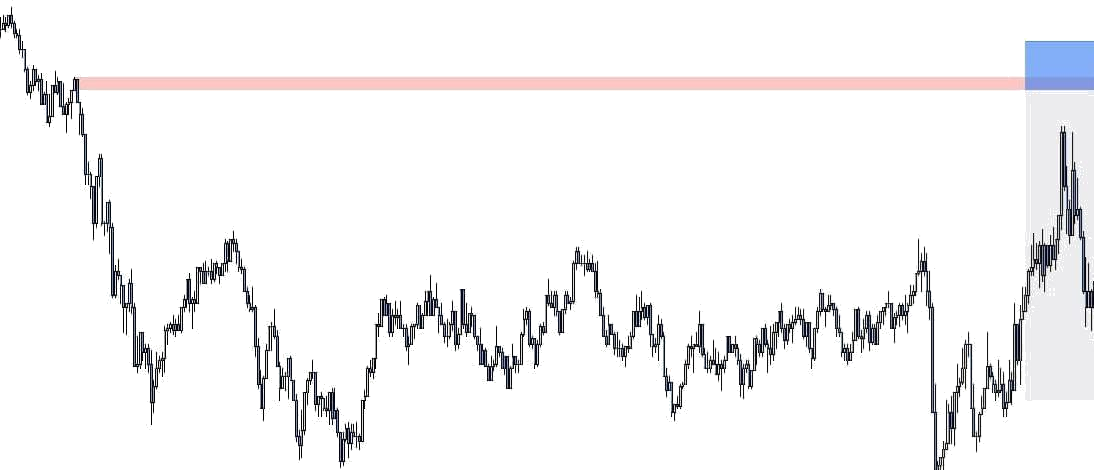

مارکت در هر دو فاز یعنی چه روند صعودی و چه روند نزولی، در جهت روند و یا خلاف جهت روند حرکت میکند. در پایین قسمتی از چارت را مشاهده می کنید که مفهوم این موضوع را نشان می دهد.

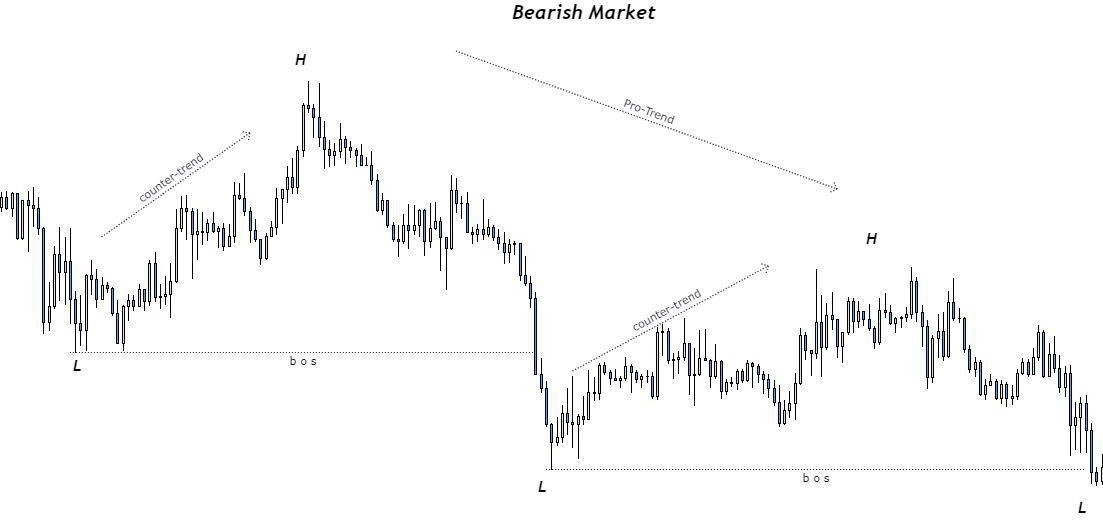

در روند نزولی بالا، تا زمانی که سقف قبلی شکسته نشود، به فروختن ادامه می دهیم. اما وقتی شکسته شود می توانیم انتظار داشته باشیم که اکنون روند صعودی شده است.

در روند صعودی بالا، تا زمانی که کف قبلی شکسته نشود به خریدن ادامه می دهیم. اما وقتی شکسته شود می توانیم انتظار داشته باشیم که اکنون روند نزولی شده است. در یک روند صعودی، ما حرکت های قوی تری به سمت بالا مشاهده می کنیم که موجب میشود خریدن را به فروختن ترجیح دهیم. خریدها ، ایمپالسیو و فروش ها حرکت اصلاحی می باشند. در پایین نمونه هایی از چارت که اکسپنشن ها در روند صعودی را نشان میدهد؛ مشاهده میکنید.

نواحی عرضه و تقاضا را در چارت خود مشخص کنید:

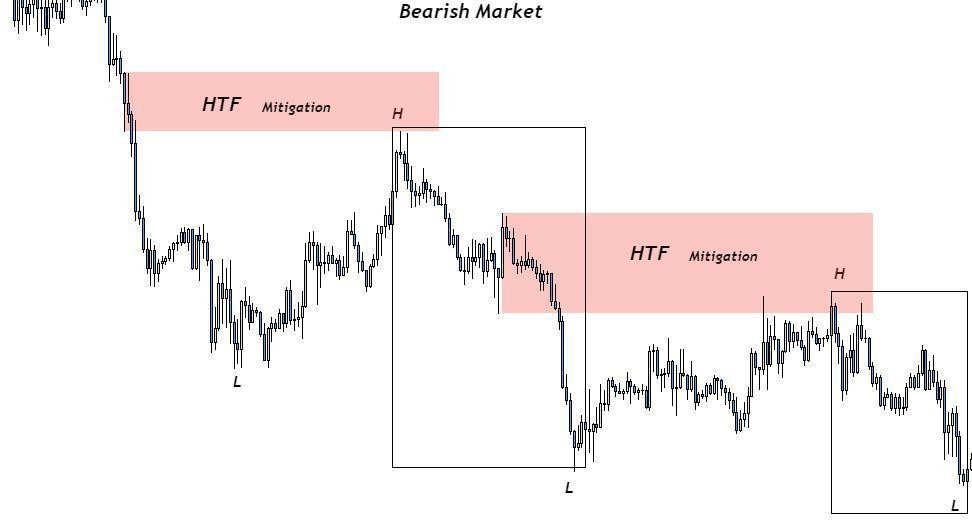

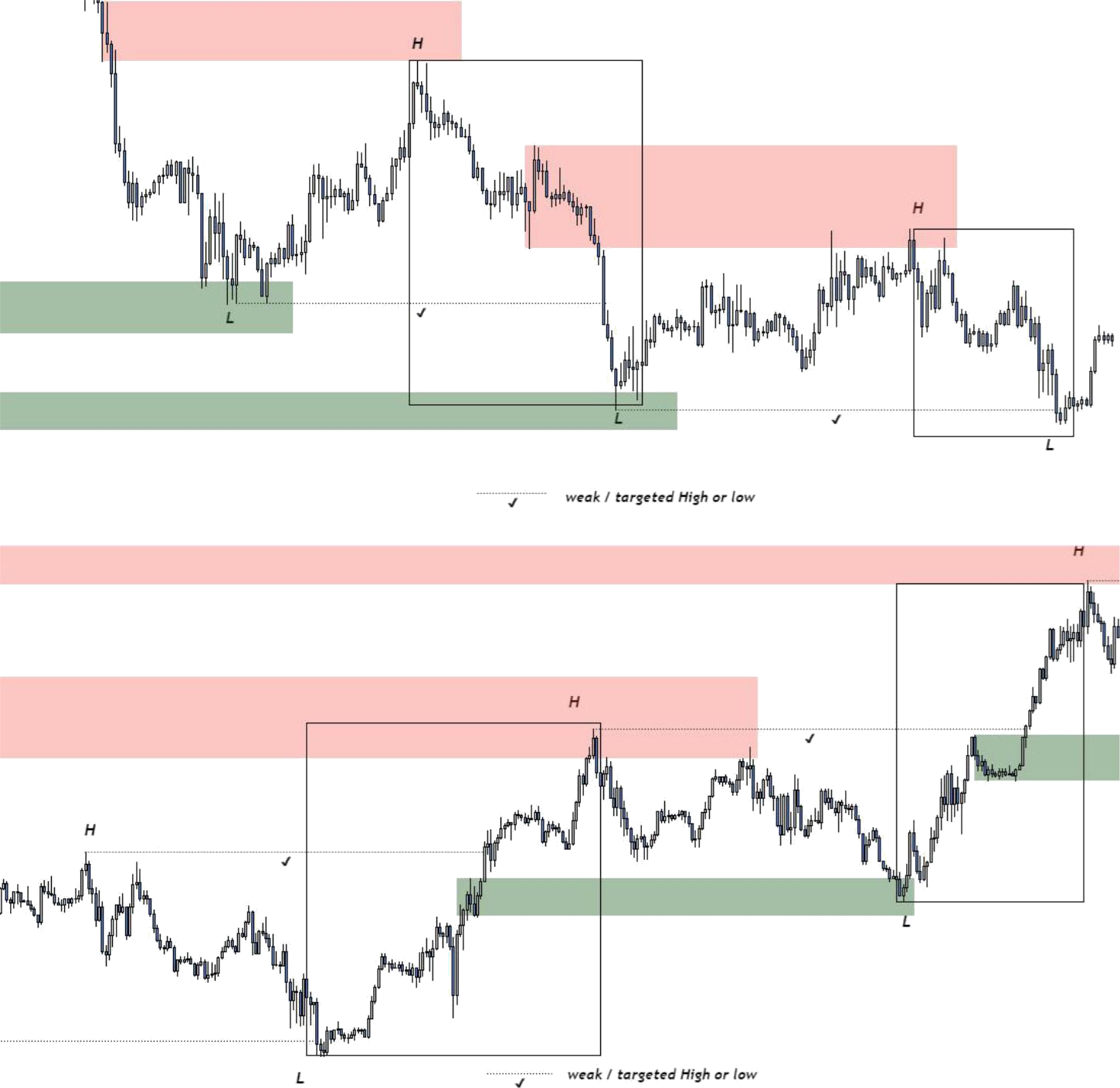

در یک روند نزولی، ما حرکت های قوی تری به سمت پایین مشاهده می کنیم که موجب میشود فروختن را به خریدن ترجیح دهیم. فروش ها ، ایمپالسیو و خریدها حرکت اصلاحی می باشند. در پایین نمونه هایی از چارت که اکسپنشن ها در روند نزولی را نشان میدهد؛ مشاهده می کنید.

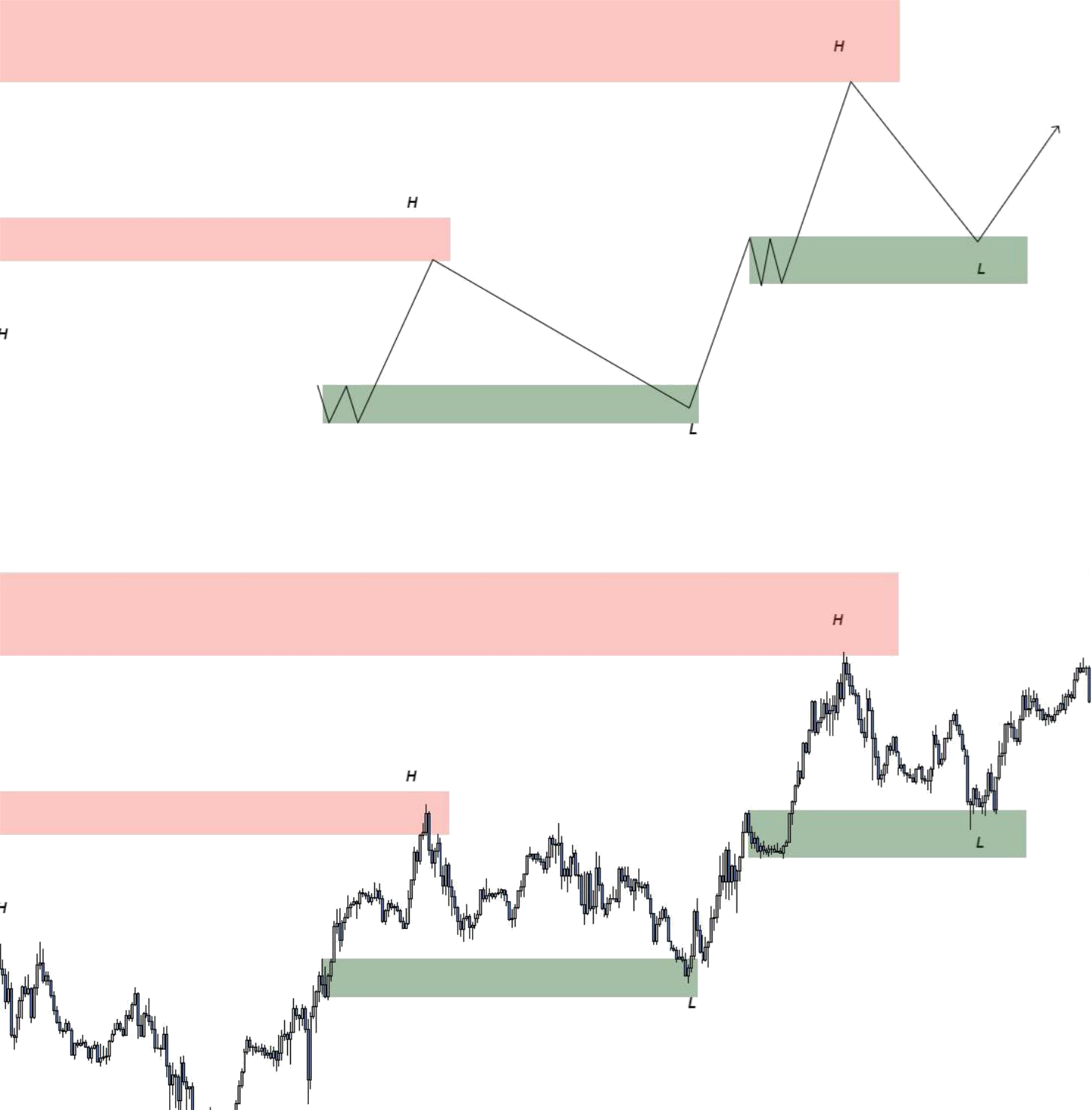

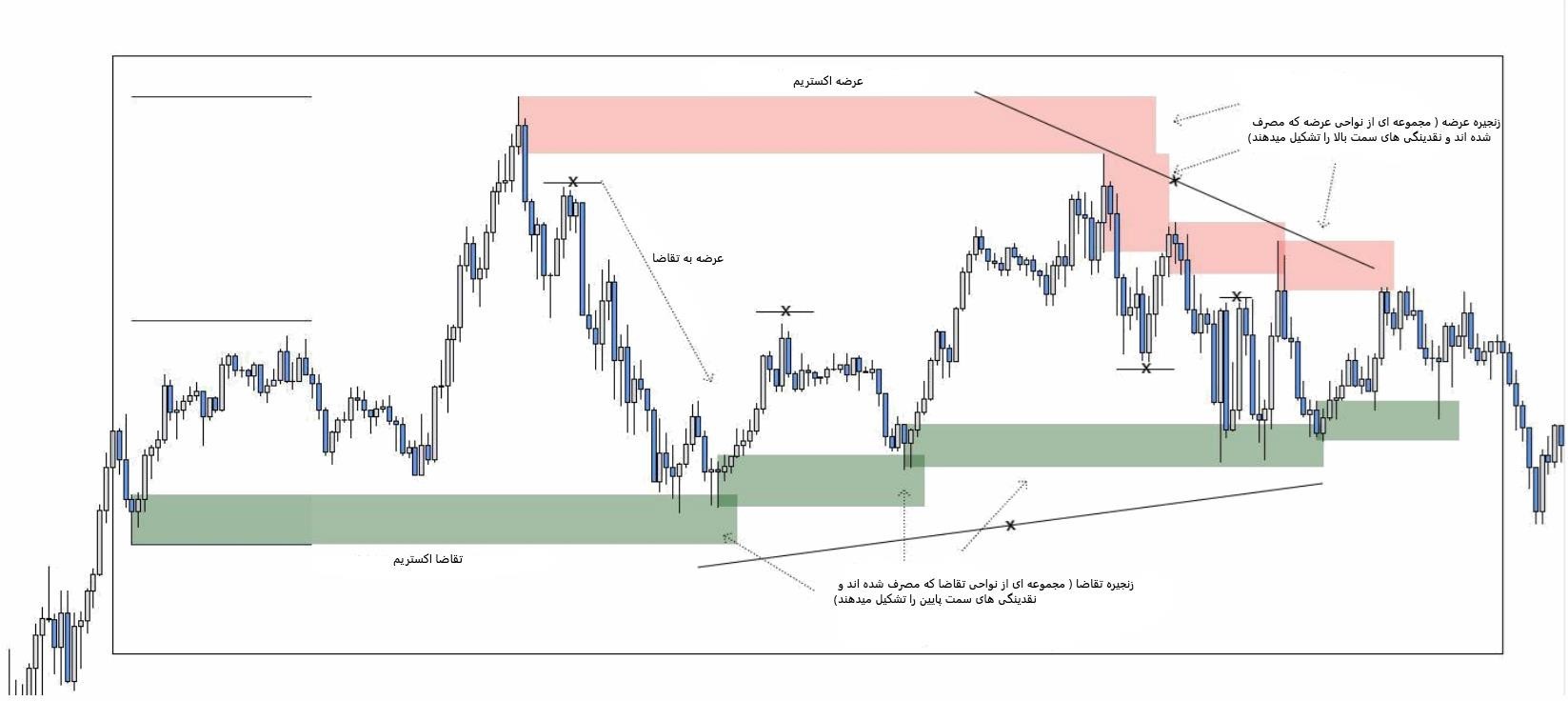

به طور ساده، مارکت از یک ناحیه به ناحیه دیگر حرکت میکند، در ناحیه تقاضا، جمع آوری و در ناحیه عرضه توزیع می شود. با فهمیدن این موضوع، به این مسئله پی می بریم که؛ حرکت های صعودی، در حین ایجاد یا مصرف یک ناحیه تقاضا، و حرکت های نزولی، در حین ایجاد یا مصرف یک ناحیه عرضه بوجود می آیند. در بیانی ساده، تمام حرکت های تایم فریم بالا به دلیل برخورد به یک ناحیه عرضه یا تقاضا بوجود آمده است. به همین دلیل است که توصیه میشود همیشه ناحیه های عرضه/تقاضا تایم فریم های بالا را بر روی چارت خود مشخص کنید. (مصرف کردن نواحی تایم فریم بالا، حرکات ادامه دهنده در تایم فریم پایین را به دنبال دارد.)

در اینجا مثالی از یک روند صعودی را مشاهده می کنید که در آن نواحی عرضه به عنوان کاتالیزوری برای پولبک عمل می کنند.

در اینجا مثالی از یک روند نزولی را مشاهده می کنید که در آن نواحی تقاضا به عنوان کاتالیزوری برای پولبک عمل میکنند.

شناسایی کف وسقف ضعیف:

با کنار هم قرار دادن این موارد، یعنی فروش در نواحی عرضه و تارگت قرار دادن آخرین کف (کف ضعیف) یا ناحیه بعدی تایم فریم بالا در روند نزولی و خرید در نواحی تقاضا و تارگت قرار دادن آخرین سقف (سقف ضعیف) یا ناحیه بعدی تایم فریم بالا در روند صعودی؛ میتوانید در حرکات مارکت سهیم باشید. در پایین نحوه عملکرد این مطلب در روند صعودی و روند نزولی را مشاهده می کنید.

با تاییدیه های متعدد، میتوانیم از خرید در روند نزولی و فروش در روند صعودی در پولبک های ماژور بهره ببریم.

در این معاملات همانند معاملات در جهت روند عمل میکنیم. اما چون اینگونه معاملات خلاف جهت روند می باشند پس باید انتظار دستکاری بیشتری داشته باشیم. زیرا قیمت تمایل دارد در روند صعودی نواحی تقاضا و در روند نزولی نواحی عرضه را مصرف کند.

با استفاده از مفهوم مصرف نواحی تایم فریم بالا حرکات ادامه دهنده در تایم فریم پایین را در پی دارد؛ ما میتوانیم بر روی این پولبک ها در تایم فریم پایین سرمایه گذاری کنیم و از حرکات بزرگ مارکت بهره ببریم.

این یک ساختمان احتمالات چندگانه اعم از نقدینگی، ساختار بازار، جریان سفارشات برای نتیجه گیری حرکت بعدی قیمت می باشد. جریان سفارشات مورد انتظار میتواند در شناخت جهت قیمت روزانه ضروری باشد، که میتواند به شما کمک کند تا مناطق کلیدی را شناسایی کرده و بهترین معاملات را برای آن روز انتخاب کنید . برای مثال در روند صعودی، ما به خرید ادامه میدهیم تا زمانی که قدرت خریداران به پایان برسد.

به نقدینگی هایی که در داخل یک دامنه قیمتی (رنج قیمتی) قرار دارد ، نقدینگی های داخلی و به هر نوع از القا که در خارج از دامنه قیمتی وجود دارد، نقدینگی خارجی گفته میشود.

عرضه و تقاضا

به طور کلی، نواحی عرضه و تقاضا در همه جای چارت وجود دارد.

مهم ترین شرایطی که قدرت یک ناحیه عرضه / تقاضا و احتمال نگه داشتن قیمت توسط آن را بالا می برد عبارتند از:

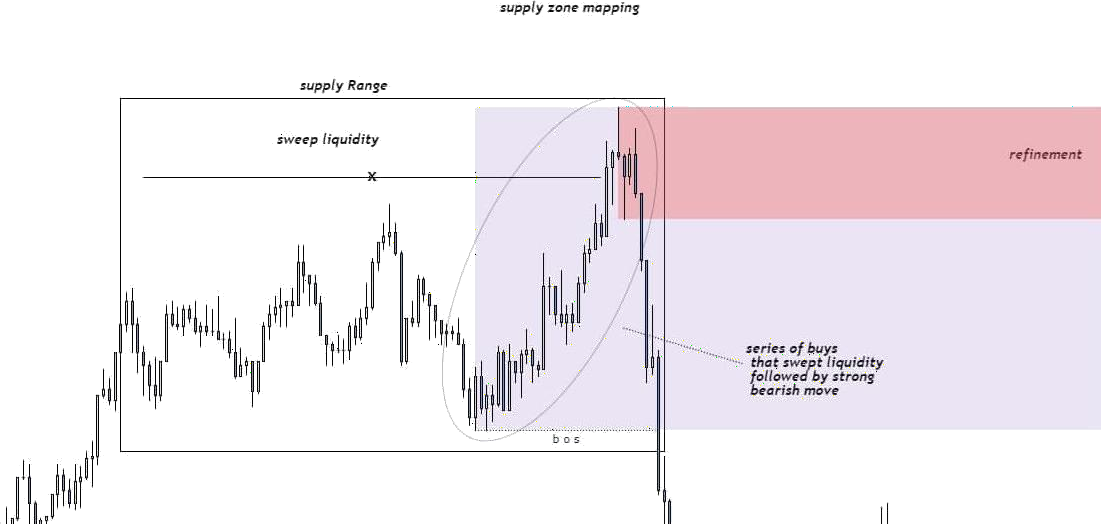

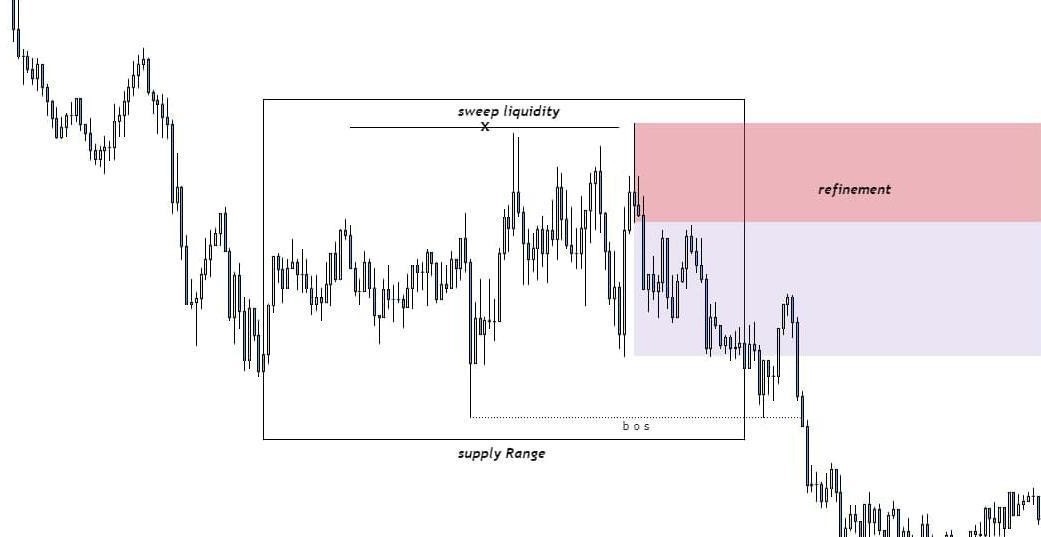

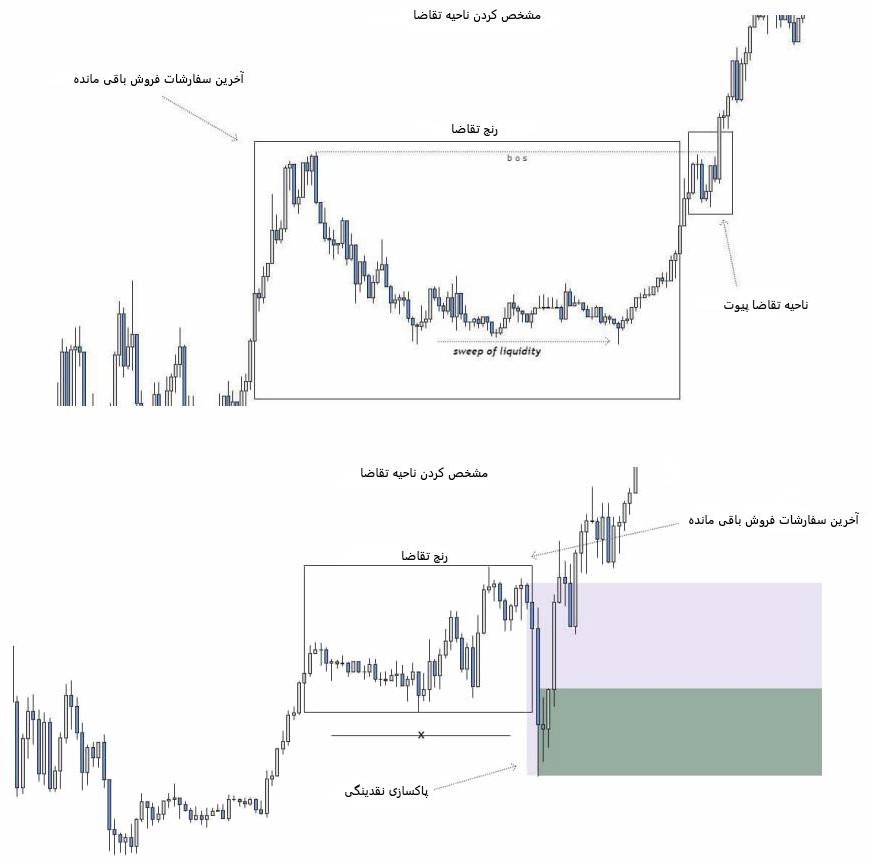

1- یک ناحیه عرضه / تقاضا باید ساختار را بشکند.

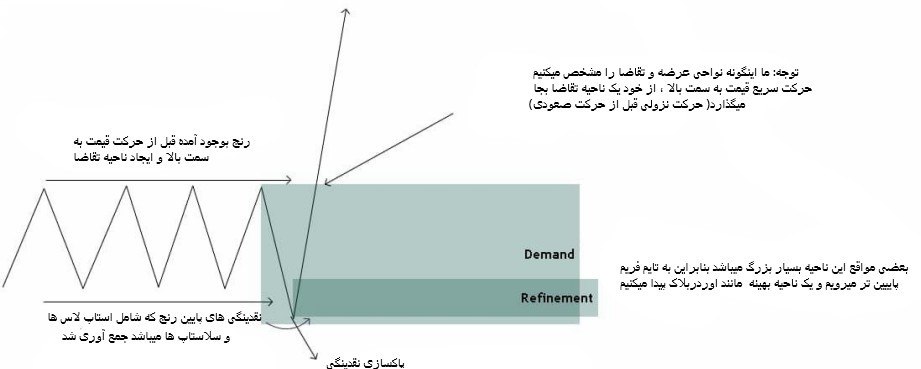

2- یک ناحیه عرضه / تقاضا باید نقدینگی را پاکسازی کند.

3- یک ناحیه عرضه / تقاضا باید یک حرکت ایمپالس قوی به دنبال داشته باشد.

4- ناحیه عرضه / تقاضا باعث ایجاد عدم تعادل شود. این مورد جزء یک تاییدیه اضافی محسوب میشود.

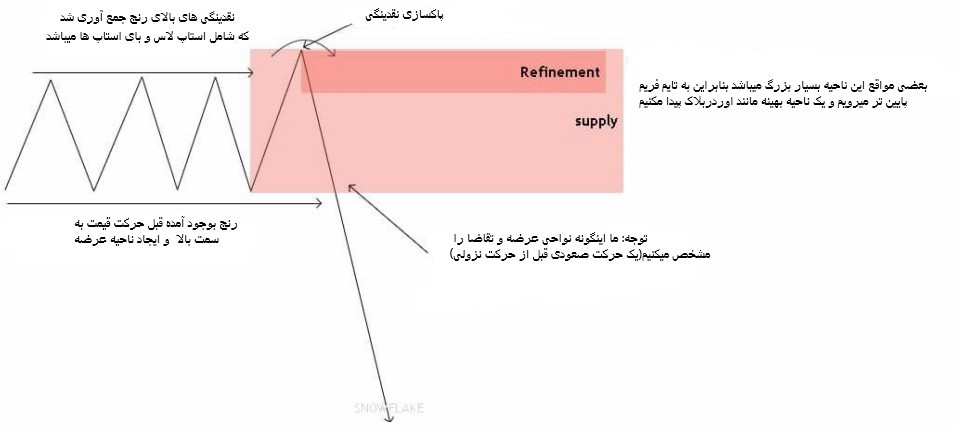

بهینه سازی

اوردربالک، به آخرین اوردهایی گفته میشود که قبل از حرکت اکسپنشن در خلاف جهت بارگزاری می شوند. با توجه به این نکته، می توانیم درک بهتری از یک ناحیه عرضه و تقاضای خالص داشته باشیم. برای درک بهتر، در پایین نمونه هایی از این موضوع را مشاهده می کنید.

با دیدن نمونه بالا متوجه می شوید که زیاده روی در بهینه سازی ممکن است منجر به از دست دادن برخی معاملات شود؛ اما همچنان ما به معامله گران این روش را توصیه می کنیم. زیرا این نواحی برای تایم فریم پایین هستند. بنابراین از لحاظ پیپ بسیار کوچک می باشند و نسبت به سایر روشها ریسک به ریوارد بسیار بالایی به ما میدهند. گاهی اوقات قیمت همیشه ناحیه

بهینه شده / اکستریم را مصرف نمیکند. و از رنج تقاضا/ عرضه واکنش میدهد. در تصویر پایین مشاهده میکنید که زیاده روی در بهینه سازی چه عواقبی دارد:

این روشی است که ما برای مشخص کردن نواحی از آن استفاده میکنیم: