موفقیت در معاملات دنیای FX با انتخاب بروکر فارکس مناسب و تسلط بر استراتژی های مدیریت ریسک آغاز می شود.

اجرای اردرها توسط بروکر فارکس

تمام سفارش ها و معاملاتی که از طریق پلتفرم معاملاتی کارگزار شما ثبت میشوند، در محل معاملات خارجی اجرا نمیشوند، بلکه توسط خود کارگزار اجرا میشوند. و کارگزار شما طرف مقابل معامله شما را در پیش گرفته است.

اگر می خواهید بخرید، یکی باید بفروشد. و اگر می خواهید بفروشید، کسی باید بخرد. هر خریدار باید با یک فروشنده جفت شود و بالعکس. شما به یک طرف مقابل نیاز دارید. وقتی با یک کارگزار معامله می کنید، هم شما و هم کارگزار در مقابل یکدیگر پوزیشن دارید. شما طرف مقابل یکدیگر هستید.

سفارش شما به عنوان یک معامله دوجانبه (Counterparties) با کارگزار شما شناخته می شود. همه معاملات خرد فارکس دو طرفه هستند زیرا کارگزار خرد فارکس شما طرف مقابل همه معاملات شما است.

مثال 1: یک تریدر و بروکر

برای مثال، اگر 100000 پوند/دلار آمریکا بخرید یا یک پوزیشن لانگ باز کنید، کارگزار شما طرف مقابل معامله شما را اتخاذ می کند.

یعنی 100000 پوند/دلار آمریکا خواهد فروخت یا در مقابل شما پوزیشن کوتاه یا همان فروش خواهد داشت.

از آنجایی که شما اکنون پوزیشن خرید یا Long پوند/دلار آمریکا را باز کردید، اکنون در معرض خطر بالقوه کاهش قیمت پوند/دلار آمریکا هستید و در نهایت مجبور می شوید پوزیشن خود را با فروش به قیمتی کمتر از قیمتی که آن را خریده اید ببندید.

کارگزاری که اکنون پوزیشن فروش یا Short پوند/دلار آمریکا را دارد نیز در معرض خطر است. اما در مورد آن، خطر این است که قیمت پوند/دلار آمریکا افزایش می یابد. اگر GBP/USD به افزایش خود ادامه دهد، زیان کارگزار بیشتر می شود. به این ریسک ریسک بازار می گویند.

Market Risk

ریسک بازار ریسک زیان در پوزیشنی است که در اثر تغییرات نامطلوب قیمت ایجاد می شود.

وقتی معامله ای را با کارگزار خود آغاز می کنید، هم شما (معامله کننده) و هم کارگزار در معرض ریسک بازار قرار می گیرید. همانطور که می بینید، ترید شما هرگز به بازار نمی رسد و به عنوان قرارداد خصوصی بین شما و کارگزار شما باقی می ماند.

به همین دلیل است که بروکر فارکس شما واقعا یک کارگزار نیست. و یک فروشنده است. اگر کارگزار واقعی بود، معامله شما را با طرف مقابل دیگر پیدا می کرد و مطابقت می داد. به عنوان مثال، اگر می خواهید بخرید، بروکر کسی را پیدا می کند که می خواهد بفروشد. اما این کار را نمی کند. اگر می خواهید بخرید، این همان چیزی است که به شما می فروشد.

از آنجایی که یک کارگزار خرد فارکس طرف مقابل همه معامله گران خود (مشتریان) است، این بدان معنی است که پوزیشن های زیادی برای جفت ارزهای مختلف دارد.

برای درک ریسک بازار برای یک جفت ارز خاص، باید تمام پوزیشن های کارگزار را در برابر معامله گران این جفت ارز اضافه کنیم.

مثال 2: دو تریدر و بروکر فارکس

بیایید تصور کنیم که دو تریدر شاهزاده خانم وجود دارد: السا و آریل.

هر دو GBP/USD معامله می کنند، اما نظرات متفاوتی در مورد اینکه قیمت به کجا می رسد دارند.

السا قیمت خرید یا LONG GBP/USD را دارد، در حالی که آریل قیمت Short GBP/USD یا فروش آن را دارد و کارگزار طرف مقابل هر معامله را می گیرد. به یاد داشته باشید، کارگزار، تنها طرف مقابل تمام معاملات مشتریان خود است.

هر معامله گر به طور مستقیم با کارگزار و فقط کارگزار خرد معامله می کند. معامله گران خرد فارکس با یکدیگر معامله نمی کنند. بیایید ببینیم معاملات السا و آریل چگونه بر دفتر معاملات کارگزار تأثیر می گذارد. یک دفتر معاملاتی تمام پوزیشن های باز که یک کارگزار دارد را پیگیری میکند.

هر زمان که مشتریانش معامله می کنند، کارگزار باید طرف مقابل معامله را اتخاذ کند. و باعث میشود دفتر معاملات دائماً تغییر کند و پوزیشنهای بلند یا کوتاه خالص در ارزهای جداگانه ایجاد شود.

کارگزار باید به طور مستمر پوزیشن های خرید و فروش خود را پیگیری کند و پوزیشن خالص خود را همیشه دقیقاً بداند.

دفتر معاملاتی کل سوابق پوزیشن های یک معامله گر است. معامله گران خرد نیز ممکن است به پوزیشن های خود به عنوان دفتر معاملاتی اشاره کنند، اگرچه این اصطلاح بیشتر با معامله گران نهادی مرتبط است.

به عنوان یک معامله گر، شما نیز دفتر معاملاتی خود را دارید. دفتر شما به سادگی تمام پوزیشنهای باز شماست. پوزیشن خالص کارگزار صفر است. همانطور که متوجه شدید، اگرچه السا و آریل هر دو پوزیشن های باز در برابر بروکر دارند، پوزیشن خالص کارگزار صفر است.

کارگزار در مقابل معامله السا پوزیشن کوتاهی یا فروش دارد اما در مقابل معامله آریل نیز پوزیشن خرید دارد. این دو معامله یکدیگر را جبران می کنند که منجر به حذف ریسک بازار کارگزار می شود.

با فرض اینکه این پوزیشن ها تمام پوزیشن های GBP/USD است که کارگزار در دفتر خود دارد، ریسک بازار آن صفر است. البته، بروکر باید پول دربیاورد، بنابراین بسته به اینکه مشتری بخواهد بخرد یا بفروشد، قیمت متفاوتی را اعلام می کند. تفاوت بین این دو قیمت به عنوان اسپرد شناخته می شود.

مثال 3: تعداد بیشمار معامله گران و بروکر فارکس

اکنون به جای تنها دو معامله گر، بیایید معامله گران بیشتری را اضافه کنیم.

1000 معاملهگر وجود دارد و همه آنها هر کدام 1 لات استاندارد (یا 100000 واحد) پوند/دلار آمریکا خرید دارند. بیایید ببینیم دفتر معاملاتی کارگزار اکنون چگونه به نظر می رسد. همانطور که می بینید، کارگزار 100 میلیون واحد پوند/دلار پوزیشن فروش دارد.

(1000 معامله گر در 100000 واحد = 100000000 واحد)

هیچ معاملهگری دیگری وجود نداشت که بخواهد پوند/دلار آمریکا را بفروشد، بنابراین کارگزار قادر به جبران هیچ پوزیشنی برای کمک به کاهش پوزیشن خالص خود نیست. این نوع قرار گرفتن در معرض ریسک بازار بسیار بزرگ است.

اگر حرکت 1 پیپ برای یک لات استاندارد یا یک پوزیشن 100000 واحدی برابر با 10 دلار باشد، یعنی برای یک پوزیشن 10 میلیون واحدی، هر پیپ افزایشی که GBP/USD ایجاد می کند، کارگزار ضرر 10000 دلاری غیر واقعی را تجربه می کند.

بیایید یکبار دیگر تکرار کنیم: 1 پیپ افزایش = 10000 دلار ضرر غیر واقعی.

بنابراین اگرGBP/USD 100 پیپ افزایش یابد، کارگزار 1,000,000 دلار ضرر می کند.

از لحاظ نظری، اگر کارگزار نمیخواهد خود را در معرض چنین ریسکی قرار دهد، میتواند پذیرش معاملات را متوقف کند و این بدین معنی است که همه مشتریانش نمیتوانند وارد معامله دیگری شوند.

و برابری می کند با آویزان کردن تابلوی بسته توسط فروشگاه در وسط روز، زمانی که مشتریانش انتظار دارند فروشگاه برای خرید باز باشد.

پس قبول نکردن معاملات دور از ذهن است. کارگزار باید مغازه خود را باز بگذارد وگرنه مشتریان خود را از دست می دهد و باید به پذیرش معاملات ادامه دهد.

بیایید تصور کنیم که هر معامله گر معامله خود را پس از 100 پیپ افزایش GBP/USD بسته است. هر معامله گر 1000 دلار سود خواهد داشت (100 پیپ در 10 دلار).

و از آنجایی که کارگزار طرف مقابل همه 1000 معامله گر بود، ضرر واقعی 1000000 دلار (1000 دلار در 1000 مشتری) خواهد داشت.

و این سوال پیش میاد که آیا کارگزار واقعاً یک میلیون دلار برای پرداخت به مشتریانی که سود کرده اند دارد؟

اگر این کار را انجام ندهد، همراه با برخی از مشتریان بسیار عصبانی، از معاملات خارج خواهد شد. در این سناریو، اگر کارگزار سرمایه نداشته باشد، ریسک بازار خود را به درستی مدیریت نکرده است.

قیمت در برابر پوزیشن خالص کارگزار به قدری حرکت کرد که قادر به انجام تعهدات خود در قبال مشتریان و پرداخت سود آنها نبود.

قرار گرفتن بیش از حد کارگزار در معرض ریسک بازار، اکنون معامله گران (مشتریانش) را در معرض ریسک طرف مقابل قرار داده است. ریسک طرف مقابل زمانی است که یکی از طرفین نتواند به پایان معامله خود عمل کند.

در این سناریو، زمانی که معاملهگران از پوزیشنهای خرید خود خارج شدند، انتظار داشتند سود خود را در حساب خود دریافت کنند. اما کارگزار ریسک زیادی را پذیرفت و پول کافی برای پرداخت ندارد.

به همین دلیل مهم است که بدانید کارگزار شما چگونه ریسک را در طرف دیگر معامله شما مدیریت می کند.

سه راه برای کارگزار برای مدیریت ریسک بازار وجود دارد:

- می تواند معاملات مخالف مشتریان خود را جبران کند. (offset)

- میتواند ریسک را به یکی دیگر از شرکتکنندگان در بازار انتقال دهد یا تخلیه کند.( transfer or offload)

- می تواند ریسک را بپذیرد یا انبار کند.( accept or warehouse)

نحوه مدیریت ریسک بازار توسط بروکر فارکس تعیین می کند که چه نوع کارگزاری است و چگونه عمل می کند.

درک مفهوم ریسک کردن کارگزار شما برای اردر و موفقیت شما به عنوان یک معامله گر بسیار مهم است.

اگر کارگزار شما طرف دیگر سفارش شما را می گیرد و آن را به طرف مقابل خارجی منتقل نمی کند، کارگزار شما 100٪ ریسک بازار مربوط به سفارش شما را می پذیرد.

بنابراین اگر بتوانید درک کنید که کارگزار شما چگونه ریسک خود را در زمانی که طرف مقابل معامله شما را می گیرد و آن را مدیریت میکند، خواهید دانست که واقعاً با چه نوع کارگزاری سروکار دارید و آیا تضاد منافع احتمالی وجود دارد یا خیر.

بیایید اکنون به جزئیات بیشتری در مورد روش های مختلف مدیریت ریسک و کسب درآمد کارگزاران در بخش بعدی بپردازیم.

انتخاب بروکر فارکس مناسب

انتخاب بروکر فارکس اولین تصمیم مهمی است که شما به عنوان معامله گر مبتدی می گیرید. به همین دلیل است که همیشه باید دقت لازم را انجام دهید.

کارگزار میز معامله فارکس؟ کارگزار بدون میز معامله فارکس ؟ یا کارگزار بازارساز فارکس؟

اگر شروع به انجام تحقیقات خود در مورد اینکه از کدام بروکر فارکس استفاده کنید، کرده اید، احتمالاً با مجموعه ای از اصطلاحات و سوپ الفبای کلمات اختصاری مانند DD NDD, MM, STP, ECN, DMA, OTC, LP, و غیره. مواجه شده اید.

اگر هنوز هیچ یک از این کلمات اختصاری را ندیده اید، نگران نباشید، در اینترنت هستند، بنابراین شما ملزم به یادگیری آن ها هستید.

اصطلاحات تخصصی زیادی برای توصیف کارگزاران فارکس استفاده می شود و برخی از مطالبی که می خوانید یا می شنوید احتمالا قدیمی، نادرست یا حتی گمراه کننده هستند.

ممکن است خوانده باشید که کارگزاران فارکس خرد دو نوع هستند:

- کارگزاران Dealing Desk (DD).

- کارگزاران No Dealing Desk (NDD).

به نظر نمی رسید که این دو نوع برای بازاریاب های صنعت خرد فارکس کافی باشد، بنابراین آنها تصمیم گرفتند از کلمات اختصاری بیشتری برای تمایز بیشتر کارگزاران فارکس استفاده کنند و آنها را جذاب جلوه دهند.

و برای هر نوع کارگزاری، برچسب های جدیدی ایجاد شد:

کارگزاران Dealing Desk (DD)

- کارگزاران بازار ساز یا Market Maker (MM)

کارگزاران No Dealing Desk (NDD)

- کارگزاران پردازش مستقیم (STP)

- کارگزاران شبکه ارتباطات الکترونیکی و پردازش مستقیم (ECN/STP)

- کارگزاران دسترسی مستقیم به بازار و پردازش مستقیم (DMA/STP)

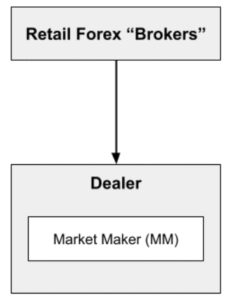

اما این دسته بندی دقیق نیست. واقعیت این است که چگونه به نظر می رسد:

طبقه بندی دقیق بروکر فارکس

صرف نظر از اینکه کارگزاران خرد فارکس چگونه خود را در وب سایت خود معرفی می کنند یا خدمات خود را به بازار عرضه می کنند، در واقع فقط یک نوع بروکر فارکس برای معامله گران خرد وجود دارد. و موضوع جالب این است که کارگزاران فارکس حتی کارگزار نیستند!

آیا دقت کرده اید که در وب سایت های بسیاری از به اصطلاح کارگزاران فارکس از کلمه کارگزار استفاده نمی شود؟

اما چرا اینگونه است؟

چون از لحاظ فنی واقعا بروکر نیستند.

در واقع چیزی به نام کارگزار خرد فارکس وجود ندارد. اما اگر یک بروکر فارکس واقعا یک کارگزار نیست، پس چیست؟

برای کمک به توضیح اینکه بروکر فارکس چیست، بیایید با یک داستان شروع کنیم.

روزی روزگاری، بتمن و مرد عنکبوتی روی جفت ارز GBP/USD شرط بندی می کنند.

مرد عنکبوتی به بتمن می گوید: اگر قیمت این جفت ارز افزایش یابد، مابهالتفاوت قیمت آن را در حال حاضر و هر قیمتی که تصمیم به شرط بندی بگیرید به شما میپردازم. اما اگر GBP/USD کاهش یابد، مابه التفاوت را به من پرداخت خواهید کرد. پرداخت ها به صورت نقدی خواهد بود. همچنین هر زمان که بخواهید می توانید شرط بندی را انجام دهید. حالا چه می گویید؟

بتمن جواب می دهد: من آن شرط را می پذیرم.

وقتی معامله ای را با بروکر فارکس خود باز می کنید، شما و کارگزار طرف مقابل معامله می شوید.

آیا مطمئن هستید که بروکر می تواند تعهد خود را در قبال شما انجام دهد؟

در حالی که کارگزار شما مطمئن می شود که در صورت سود یا زیان می توانید پرداخت کنید، همچنین مهم است که مطمئن شوید که کارگزار شما می تواند در صورت سود یا زیان پرداخت کند.

کارگزاران قانونی فارکس ترجیح می دهند در معامله باقی بمانند، به جای اینکه با سرمایه شما از بین بروند یا ناپدید شوند. آنها راه هایی برای مدیریت این خطر دارند.

در بخش بعدی، به شما توضیح می دهیم که وقتی یک بروکر فارکس اردرهای شما را اجرا میکند واقعاً چه اتفاقی میافتد. شما یاد می گیرید که چگونه کارگزاران فارکس ریسک خود را مدیریت می کنند تا از بین نروند.

برای ارزیابی درست کارگزاران خرد فارکس، مهم است که بدانید یک بروکر فارکس خرد معمولی چگونه عمل می کند، بنابراین آنچه نیاز شما است را در این بخش و درس های بعدی پوشش می دهیم:

با چه کسی معامله می کنید؟

شما نمیدانید با چه کسی معامله میکنید. و حتی اگر بدانید، به این معنی نیست که باید کورکورانه به وی اعتماد کنید. بروکر فارکس شما یک نهاد شرکتی بدون چهره است که از شما می خواهد برای آن پول بفرستید تا بتوانید معاملات خود را با آن باز کنید.

آیا مطمئن هستید که آنها همانی هستند که می گویند؟ آیا یک شرکت قانونی است که واقعاً خدمات ترید فارکس را ارائه می دهد؟ یا یک کارگزار جعلی است؟ چگونه می دانید که شرکت فقط پول شما را نمی گیرد و ناپدید نمی شود؟

واقعاً با چه کسی معامله می کنید؟ آیا کارگزار معتبری است؟ در واقع چه چیزی را معامله می کنید؟

در معاملات فارکس شما پولی را رد و بدل نمی کنید بلکه صرفاً روی نوسانات قیمت جفت ارزها شرطبندی می کنید.

بنابراین اگر در واقع خرید و فروش نمی کنید، پس چه چیزی را معامله می کنید؟

و کجا معامله می کنید؟

توجه کنید که چگونه مرد عنکبوتی تنها با تخیل خود یک بازار (برای شرط بندی روی قیمت پوند/دلار آمریکا) برای بتمن ایجاد کرد؟

آیا شما همچنین متوجه شده اید که چگونه فقط دو طرف درگیر بودند؟

و اگر در بازار معامله نمیکنید، کجا معامله میکنید؟

کارگزاران فارکس چگونه ریسک خود را مدیریت می کنند؟

آیا قیمت هایی که بروکر فارکس شما نقل می کند منصفانه است؟

اگر بروکر فارکس شما بتواند هر قیمتی را که میخواهد برای شما اعلام کند، چگونه میدانید که قیمتهایی که در پلتفرم معاملاتی مشاهده میکنید منصفانه هستند؟ قیمت ها از کجا می آید؟

کیفیت اجرای سفارش بروکر فارکس شما چگونه است؟

لغزش تفاوت بین قیمت مورد انتظار یک معامله و قیمتی است که معامله در آن واقعاً انجام می شود.

لغزش ممکن است به دلایل مختلفی رخ دهد و می تواند به نفع و یا ضرر یک معامله گر عمل کند.

اگر سفارش شما نتواند با قیمت ذکر شده اجرا شود، اگر قیمت مشخصی ذکر شود، حتی اگر دقیق و منصفانه باشد، هیچ معنایی ندارد.

- پشتیبانی مناسب در تحلیل، استراتژی های معاملاتی و مدیریت ریسک و سرمایه خود را در خدمات ما از جمله درخواست تحلیل سهم، اکسپرت مدیریت سرمایه و سفارش اکسپرت انتخاب کنید.

تجربه، قیمت ها و کارمزد ها، پشتیبانی مشتری، و امکانات معاملاتی معیارهای مهمی برای انتخاب کارگزار مناسب در بازار فارکس هستند.

مدیریت ریسک بروکر شامل استفاده از سفارشات و استاپ ها برای محدود کردن خطرات، ارائه آموزش و اطلاعات به مشتریان درباره ریسک ها، و استفاده از تکنیک های مدیریت سرمایه میشود.

لغزش قیمت معمولا زمانی رخ میدهد که بازار دارای حرکت ناپیوسته و سریع است، معمولا در زمان اعلام اخبار مهم، در زمان باز و بسته شدن بازار یا در زمان حجم معاملات بالا اتفاق میافتد.