انواع تایم فریم:

آقای لنس انواع تایم فریم را به سه بخش تقسیم می کند:

- تایم فریم ساختار

- تایم فریم ترید

- تایم فریم تریگر

تابم فریم ساختار:

Time Frame بزرگ تر از تایم فریم ترید است. در این Time Frame جهت روند را مشخص می کنیم. همچنین در این تایم فریم سطوح حمایتی و مقاومتی قوی را پیدا میکنیم. طبق گفته ها Time Frame ساختار باید 5 الی 10 برابر باید بزرگتر از تایم فریم تریدتان باشد.

تایم فریم ترید:

اصلی ترین تایم فریمی که در آن معامله می کنیم و تحلیل هایمان را روی این آن انجام داده و الگو ها را روی آن پیدا می کنیم. بسته به هر شخص انتخاب Time Frame ترید اختیاری است و به سلیقه ترید فردی و توانمندی ها و علایق و تایمی که فرد می خواهد پشت چارت بنشیند بستگی دارد که معمولاً توصیه می شود حداقل ترین حالت از تایم فریم 5 دقیقه به بالا باشد m1 اصلاً توصیه نمی شود چون نویز های بازار خیلی زیاد است. همان m5 اش هم خیلی سخت است.

توصیه من (خود استاد) این است که روی H1 و H4 معامله بکنید که بیشتر تایم داشته باشید تا بازار را تحلیل بکنید. وقتی که می روید تایم فریم های پایین تر، خیلی وقت نمی کنید که تحلیل صحیحی از بازار انجام بدید و همچنین به کار و زندگی تان نمی رسید همیشه باید پای بازار باشید و سر درد می گیرید و احتمال خطا هایتان خیلی زیاد می شود و احتمال اینکه در دام های بازار بیفتید زیاد است.

نکته:

اگر در تایم فریم H4 می خواهید ترید بکنید، Time Frame ساختار می شود 6 برابر آن یعنی Daily Time Frame. یعنی باید روند را در تایم فریم D1 پیدا بکنی بعد بیایی در تایم فریم H4 دنبال الگو بگردی. خصوصاً استفاده کردن از مثلث. در کل نظم داشته باشید. یا کسی که می خواهد در m30 معامله بکند، Time Frame ساختارش می شود H4. این خودش قشنگ یک استراتژی معاملاتی است. استراتژی معاملاتی قرار نیست حتماً یک چیز پیچیده ای باشد؛ هرچه ساده تر بهتر.

تایم فریم تریگر:

Time Frame کوچک تر از تایم فریم ترید است و طبق گفته ها این تایم فریم باید 4 الی 8 برابر کوچکتر از تایم فریم ترید باشد. در تایم فریم تریگر ما به دنبال نقطه ورود می گردیم.

مثال:

اگر در H4 ترید می کنید، تایم فریم تریگر می شود H1 یا m30 به دنبال نقطه ی ورود بگردی. مثلاً در دیلی میبینی روند نمودار صعودی است خوب روند نمودار را تشخیص دادی بعد میری رو H4 دنبال الگو میگردی و مثلاً یک مثلث پیدا می کنی. خوب مثلث رو پیدا می کنی محصور می کنی. بعد برای اینکه ورود پیدا بکنی میری رو Time Frame تریگر و نقطه ی ورودت رو پیدا می کنی و در نهایت وارد پوزیشن میشی.

تارگت رو مثلاً به اندازه قاعده مثلث در نظر می گیریم و استاپ رو با همون چیزایی که بلدیم در نظر میگیریم قشنگ ترش چیه اینه که از همون مکدی یه برای پیدا کردن پیوت ماژور استفاده بکنیم و استاپ رو کمی زیر اون بذاریم. باید یه جوری معامله بکنیم که ریسک به ریواردمون حتماً بصرفه دیگه. نه اینکه استاپ رو ببریم اون ته ته بذاریم که ریواردمون کوچک تر از ریسک مون بشه که دیگه به درد نمیخوره؛ باید با یه ریسک به ریوارد منطقی وارد ترید بشیم.

حالا این تکنیکالیه دیگه وقتی شما فاندامنتال ارزها رو بدونید و یه دیدی هم داشته باشید نسبت به پول اون کشورها در قیاس با همدیگه خوب قطعاً یه اعتماد به نفس بیشتری پیدا می کنید. درایورهای بازارو بشناسید و… ولی به شرطی که Time Frame شما بزرگ باشه. اگه مثلاً بخواید رو m30 و m15 اینا بخواهید ترید بکنید اصلاً این اخبار فاندامنتال رو بذارید کنار چون اونجا خیلی کارایی نداره ولی اگر روی H4 و D1 اینا معامله می کنید اونجا میشه بحث فاندامنتالی رو هم در نظر بگیرید.

ستاپ های معاملاتی:

اولاً که خود آقای لنس چندتا ستاپ معاملاتی تعریف کرده در حد یک اشاره جهت آشنایی با طرز فکر وی توضیح میدهیم. ازین ها هم می توانید استفاده بکنید. بازار وقتی حرکت می کند و می رسد به یک سطح مقاومتی حالا چه مقاومتی چه حمایتی چند سناریو در پیش دارد:

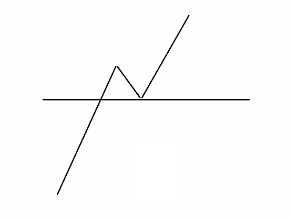

1. یا آن سطح را می شکند و با همان فرمان ادامه می دهد.

اگر این اتفاق افتاد این هیچی ما هیچ کاری با این حالت نمی کنیم فقط نگاه می کنیم افسوس می خوریم. چرا هیچ کاری باهاش نداریم؟ چون فاصله مون از استاپمون احتمالاً خیلی زیاد میشه. روزی مون نبوده خلاصه:

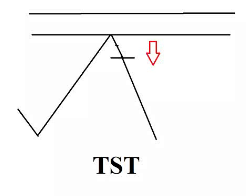

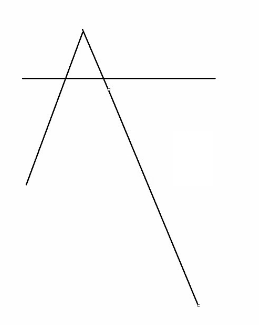

2. یا اینکه قیمت می رسد به این سطح مقاومتی و نمی تواند آن را بشکند و می ریزد.

در این حالت اینجا ما می توانیم وارد پوزیشن فروش شویم. اصطلاحا قیمت میاد این سطح را تست می کند و وقتی که تستکرد می آید و وارد فاز نزول می شود. حالا این مقاومته کجاست؟ این مقاومته رو باید شما در تایم فریم ساختار دنبالش بگردید. نام آن سیستم سیستم TST می باشد :

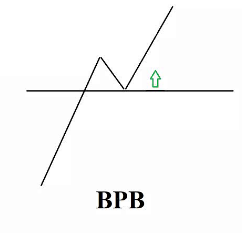

3. یا اینکه قیمت برسد به این سطح مقاومتی آن را بشکند و پولبک بزند و دوباره برود بالا.

اینم عالیه برای ورود کردن. چرا عالیه؟ چون یک r/r خوب بدهد بهمون. معمولاً هم اینجوریه معمولا در تمام مواقع وقتی این سطوح شکسته می شود معمولاً یک پولبکی هم به سطح شکسته شده می زند. حالا این سطحه باز همون سطحیه که ما در Time Frame ساختار باید دنبالش باشیم. نام این حالت هم BPB می باشد.

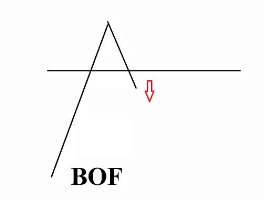

4. یک حالت دیگر این است که وقتی قیمت به این سطح می رسد آن را بشکند و دوباره برگردد و بریزد و به زیر سطح شکسته شده باز گردد.

بارها این اتفاق پیش آمده مثلاً بانک ها اون بالا استاپ ما ها رو جمع کردن و قیمت برگشته و به مسیری که ما پیش بینی کرده بودیم ادامه داده. برای معامله کردن این حالت حالته خطرناکیه نسبتاً ولی یه سری تریدرها رو این حالت هم معامله می کنند. نام این حالت BOF نام دارد.

اینکه چه جوری نقطه ورود بگیریم رو تایم فریم تریگر دنبال الگوهای برگشتی کندل استیکی، شکست خط روند، خروج از کانال رگرسیون و… استفاده بکنید. اما در خصوص کندل ها از کندل ها چجوری تریگر بگیریم، من توصیه ام خدمتتون اینه که فقط از دو تا الگوی کندل استیک تریگر ورود بگیرید؛ یکی انگالفینگ حالا چه بولیش چه بریش و دیگری پیرسینگ. چون قوی ترین الگوهاست.

- پشتیبانی مناسب در تحلیل، استراتژی های معاملاتی و مدیریت ریسک و سرمایه خود را در خدمات ما از جمله درخواست تحلیل سهم، اکسپرت مدیریت سرمایه و سفارش اکسپرت انتخاب کنید.